Note d'information ADI

-

Upload

khangminh22 -

Category

Documents

-

view

0 -

download

0

Transcript of Note d'information ADI

Alliances Développement Immobilier

Note d’Information

AUGMENTATION DE CAPITAL PAR CONVERSION OPTIONNELLE DES DIVIDENDES 2012 EN

ACTIONS NOUVELLES ADI

MONTANT GLOBAL MAXIMUM DE L’EMISSION : 121 000 000 MAD

Nombre maximum d’actions à émettre 242 000 actions

Prix d’émission 500 MAD

Valeur nominale 100 MAD

Montant global maximum de l’opération 121 000 000 MAD

PERIODE D’EXERCICE DE L’OPTION : DU 26 AOUT 2013 AU 20 SEPTEMBRE 2013 INCLUS

EMISSION RESERVEE AUX DETENTEURS D’ACTIONS ADI (COUPON 2012 ATTACHE)

Organisme Conseil et Coordinateur Global

Organisme centralisateur

Organisme chargé de l’enregistrement de l’opération à la Bourse de Casablanca

Etablissement domiciliataire assurant le service financier de l’émetteur

Visa du Conseil Déontologique des Valeurs Mobilières Conformément aux dispositions de la circulaire du CDVM, prise en application de l’article 14 du Dahir portant loi n° 1- 93- 212 du 21 septembre 1993 relatif au Conseil Déontologique des Valeurs Mobilières (CDVM) et aux informations exigées des personnes morales faisant appel public à l'épargne tel que modifié et complété, l'original de la présente Note d'Information a été visé par le CDVM le 05 août 2013 sous la référence VI/EM/016/2013.

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 2

ABREVIATIONS ............................................................................................................................................................................. 4

DEFINITIONS ................................................................................................................................................................................. 7

AVERTISSEMENT ......................................................................................................................................................................... 8

PREAMBULE ................................................................................................................................................................................... 9

PARTIE I. ATTESTATIONS ET COORDONNÉES ..................................................................................................... 10

I. Président Directeur Général ............................................................................................................................. 11

II. Commissaire Aux Comptes .............................................................................................................................. 12

III. Organisme Conseil ............................................................................................................................................. 23

IV. Conseil Juridique ................................................................................................................................................. 24

V. Responsable de la communication financière ................................................................................................ 25

PARTIE II. PRÉSENTATION DE L’OPERATION ........................................................................................................ 26

I. Cadre de l’opération ........................................................................................................................................... 27

II. Objectifs de l’opération ..................................................................................................................................... 28

III. Mesures prises pour les porteurs d’ORA et d’OCA ..................................................................................... 28

IV. Intention des principaux actionnaires ............................................................................................................. 30

V. Montant global maximum de l’opération ....................................................................................................... 30

VI. Renseignements relatifs aux actions à émettre .............................................................................................. 32

VII. Eléments d’appréciation des termes de l’offre .............................................................................................. 33

VIII. Cotation en Bourse ............................................................................................................................................. 37

IX. Calendrier de l’opération ................................................................................................................................... 37

X. Intermédiaires financiers ................................................................................................................................... 38

XI. Modalités de souscription ................................................................................................................................. 38

XII. Modalités de centralisation, de couverture des souscriptions, de livraison des nouveaux titres et d’enregistrement de l’opération ............................................................................................................................................... 40

XIII. Modalités de publication des résultats de l’opération ................................................................................... 41

XIV. Fiscalité ................................................................................................................................................................. 41

XV. Charges relatives à l’opération .......................................................................................................................... 42

PARTIE III. PRESENTATION GENERALE DE ALLIANCES DEVELOPPEMENT IMMOBILIER ............. 44

I. Renseignements à caractère général ................................................................................................................ 45

II. Renseignements sur le capital social de ADI ................................................................................................. 47

III. Structure de l’actionnariat.................................................................................................................................. 49

IV. Politique de distribution de dividendes ........................................................................................................... 53

V. Nantissement d’actifs ......................................................................................................................................... 55

VI. Nantissement d’actions ...................................................................................................................................... 55

VII. Nantissement d’actions des filiales .................................................................................................................. 55

VIII. Marché des titres de Alliances Développement Immobilier ....................................................................... 56

IX. Notation ............................................................................................................................................................... 59

X. Assemblée d’actionnaires .................................................................................................................................. 60

XI. Organes d’administration .................................................................................................................................. 61

XII. Fonctionnement du Conseil d’Administration .............................................................................................. 63

XIII. Organes de direction .......................................................................................................................................... 66

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 3

XIV. Gouvernance d’entreprise ................................................................................................................................. 69

PARTIE IV. ACTIVITE DE ALLIANCES DEVELOPPEMENT IMMOBILIER ..................................................... 75

I. Historique............................................................................................................................................................. 76

II. Appartenance de Alliances Développement Immobilier à un groupe ...................................................... 81

III. Filiales de Alliances Développement Immobilier ......................................................................................... 81

IV. Activité ................................................................................................................................................................ 174

V. Organisation ...................................................................................................................................................... 232

PARTIE V. ANALYSE FINANCIERE DU GROUPE ALLIANCES ........................................................................ 250

I. Périmètre et méthodes de consolidation ...................................................................................................... 252

II. Etablissement des comptes pro forma ......................................................................................................... 259

III. Analyse du compte de produits et charges – Comptes consolidés .......................................................... 264

IV. Analyse du bilan – Comptes consolidés ....................................................................................................... 296

V. Etude de l’équilibre financier .......................................................................................................................... 324

VI. Analyse du tableau de flux de trésorerie – Comptes consolidés .............................................................. 326

PARTIE VI. PERSPECTIVES DE LA SOCIETE ............................................................................................................. 329

I. Stratégie du Groupe Alliances Développement Immobilier ..................................................................... 330

II. Présentation de l’ESG prévisionnel 2013p-2014p ...................................................................................... 336

III. Présentation du Bilan consolidé prévisionnel 2013p-2014p ....................................................................... 339

IV. Présentation du tableau des flux de trésorerie consolidés prévisionnels ................................................ 343

PARTIE VII. FACTEURS DE RISQUES .............................................................................................................................. 344

I. Risques liés au secteur d’activité ..................................................................................................................... 345

II. Risques liés au secteur d’activité d’Alliances Développement Immobilier ............................................. 345

III. Risques financiers ............................................................................................................................................. 346

PARTIE VIII. FAITS EXCEPTIONNELS ...................................................................................................................... 348

PARTIE IX. LITIGES ET AFFAIRES CONTENTIEUSES .......................................................................................... 350

PARTIE X. ANNEXES ........................................................................................................................................................... 352

I. Principes et méthodes comptables – Comptes sociaux ............................................................................. 353

II. Bulletin de souscription ................................................................................................................................... 419

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 4

ADI Alliances Développement Immobilier

AGE Assemblée Générale Extraordinaire

AGO Assemblée Générale Ordianire

ALHIF Alliances Hospitality Investment Fund

APD Avant Projet Détaillé

APS Avant Projet Sommaire

BDT Bonds du Trésor

BET Bureau d’Etudes Techniques

BFR Besoin en Fonds de roulement

BMCE Banque Marocaine pour le Commerce Extérieur

BPA Bénéfice par action

BTP Bâtiments et Travaux Publics

CA Chiffre d’affaires

CCC Casa City Center

CDG Caisse de Dépôt et de Gestion

CDVM Conseil Déontologique des Valeurs Mobilières

CGI Compagnie Générale Immobilière

CIMR Caisse Interprofessionnelle Marocaine de Retraite

CNC Conseil National de la Comptabilité

CNSS Caisse Nationale de la Sécurité Sociale

CV Curriculum Vitae

DESCF Diplôme d’Etudes Suprérieures Comptables et Financières

DHD Dilam Hotel Développement

DPA Dividende par action

DPS Droits préférentiel de souscription

EBE Excédent brut d’exploitation

EBIT Earnings before interest and taxes

EBITDA Earnings before interest and taxes, depreciation and amortization

EHC European Hotels Corporation

EMT Entreprise Marocaine des Travaux

ERAC Etablissement Régional d’Aménagement et de Construction

ETIC Etat des informations complémentaires

FBCF Formation Brute de Capital Fixe

FCP Fonds Commun de Placement

FVIT Faible Valeur Immobilière Totale

Ha Hectare(s)

Hab Habitants

HEM Holding Essaouira Mogador

HT Hors Taxes

IDE Investissements Directs à l’Etranger

ABREVIATIONS

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 5

IG Intégration globale

IR Impôt sur le Revenu

IS Impôts sur les Sociétés

KMAD Millier(s) de dirhams

MAD Dirham marocain

MAMDA Mutuelle Agricole Marocaine d’Assurances

MBA Master of Business Administration

MCMA Mutuelle Centrale Marocaine d’Assurances

MMAD Millions de dirhams

MO Maîtrise d’Ouvrage

MOD Maîtrise d’Ouvrage Déléguée

Mrd/Mrds Milliards

MRE Marocains Résidents à l’Etranger

NA Non Applicable

Nd Non disponible

NS Non significatif

ONI Oued Negrico Immobilier

ONA Omnium Nord Africain

OPCVM Organismes de Placement Collectif en Valeurs mobilières

ORA Obligations Remboursables en Actions

OST Organisme Sous Tutelle

Pbs Point de base

Pdm Parts de marché

PDR Programmes de Développement Régionaux

PIB Produit Intérieur Brut

PMH Piron Maroc Holding

% Pourcentage

Rex Résultat d’exploitation

RNC Résultat Net Consolidé

ROE Return On Equity

S.A. Société Anonyme

SAEMOG Société d’Aménagement Essaouira Mogador

SALIXUS Société d’Aménagement du Port Lixus

S.A.R.L Société A Responsabilité Limitée

SAVO Société d’Aménagement et de Valorisation de Ouarzazate

SCI Société Civile Immobilière

SIRH Système d’Information de gestion des Ressources Humaines

SOMED Société Maroc Emirats Arabes Unis de Développement

SONADAC Société Nationale d’Aménagement Communal

SPL Société de Participation Lixus

TFZ Tanger Free Zone

Tcam Taux de croissance annuel moyen

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 6

TVA Taxe sur valeur ajoutée

VA Valeur ajoutée

Var. Variation

VPN Virtual Private Network

VRD Voiries et Travaux Urbains

Vs Versus

ZFF Zone Franche de Fnideq

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 7

Contractant clé en main Type de contrat en prestations de services développés par ADI (cf. Partie IV-III.4.2 Présentation des métiers d’Alliances Développement Immobilier)

Contractant général Type de contrat en prestations de services développés par ADI (cf. Partie IV-III.4.2 Présentation des métiers d’Alliances Développement Immobilier)

Formation Brute de Capital Fixe

La FBCF ou formation brute de capital fixe est l'agrégat qui mesure en comptabilité nationale l'investissement (acquisitions moins cessions) en capital fixe des différents agents économiques résidents.

Groupe Ensemble constitué par une société mère et ses filiales ainsi que les sociétés contrôlées par une société mère et/ou ses filiales.

Habitat insalubre Un habitat est dit insalubre lorsqu’il présente, par lui-même ou par ses conditions d’occupation, un danger pour la santé de ses occupants et du voisinage.

Habitat non réglementaire Habitat en dur construit sans plan d’ensemble ni autorisation légale et caractérisés par une insuffisance des infrastructures de base (eau potable, assainissement, électricité, voirie).

Maîtrise d’ouvrage délégué (MOD)

Type de contrat en prestations de services développés par ADI (cf. Partie IV-III.4.2 Présentation des métiers de Alliances Développement Immobilier)

Maîtrise d’ouvrage délégué élargie

Type de contrat en prestations de services développés par ADI (cf. Partie IV-III.4.2 Présentation des métiers de Alliances Développement Immobilier)

Maîtrise d’œuvre technique Type de contrat en prestations de services développés par ADI (cf. Partie IV-III.4.2 Présentation des métiers de Alliances Développement Immobilier)

Surface hors œuvre brute La surface hors œuvre brute d’une construction est égale à la somme des surfaces de plancher de chaque niveau de la construction.

Surface hors œuvre nette La surface hors œuvre nette s’obtient à partir de la surface hors œuvre brute en opérant les déductions relatives aux sous-sols et aux combles des constructions, aux toitures-terrasses, balcons et surfaces non closes du rez-de-chaussée et aux aires de stationnement des véhicules.

DEFINITIONS

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 8

Le visa du Conseil Déontologique des Valeurs Mobilières (CDVM) n’implique ni approbation de l’opportunité de l’opération ni authentification des informations présentées. Il a été attribué après examen de la pertinence et de la cohérence de l’information donnée dans la perspective de l’opération proposée aux investisseurs.

L'attention des investisseurs potentiels est attirée sur le fait qu’un investissement en titres de capital comporte des risques et que la valeur de l’investissement est susceptible d’évoluer à la hausse comme à la baisse sous l’influence de facteurs internes ou externes à l’émetteur.

Les dividendes distribués par le passé ne constituent pas une garantie de revenus futurs. Ceux-là sont fonction des résultats et de la politique de distribution des dividendes de l’émetteur.

La présente Note d’Information ne s’adresse pas aux personnes dont les lois du lieu de résidence n’autorisent pas la souscription ou l'acquisition des actions, objet de ladite Note d’Information.

Les personnes en la possession desquelles ladite note viendrait à se trouver, sont invitées à s’informer et à respecter la réglementation dont ils dépendent en matière de participation à ce type d’opération.

Chaque établissement teneur de comptes ne proposera les titres de capital, objet de la présente Note d'Information, qu'en conformité avec les lois et règlements en vigueur dans tout pays où il fera une telle offre.

Ni le Conseil Déontologique des Valeurs Mobilières (CDVM) ni Alliances Développement Immobilier ni BMCE Capital Conseil n'encourent de responsabilité du fait du non-respect de ces lois par les intermédiaires financiers.

AVERTISSEMENT

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 9

En application des dispositions de l’article 14 du Dahir portant loi n° 1-93-212 du 21 septembre 1993 relatif au CDVM et aux informations exigées des personnes morales faisant appel public à l’épargne tel que modifié et complété, la présente Note d’Information porte, notamment, sur l’organisation de l’émetteur, sa situation financière et l’évolution de son activité, ainsi que sur les caractéristiques et l’objet de l’opération envisagée.

Ladite Note d’Information a été préparée par BMCE Capital Conseil conformément aux modalités fixées par la circulaire du CDVM datant d’avril 2012 prise en application des dispositions de l’article précité.

Le contenu de cette Note d’Information a été établi sur la base d’informations recueillies, sauf mention spécifique, des sources suivantes :

Les commentaires, analyses et statistiques fournis par la Direction Générale de Alliances Développement Immobilier, notamment lors des due diligences effectuées auprès de la Société selon les standards de la profession ;

Les liasses comptables de Alliances Développement Immobilier et ses filiales pour les exercices clos aux 31 décembre 2010, 2011 et 2012 ;

Les procès-verbaux des Conseils d’Administration, des Assemblées Générales Ordinaires, des Assemblées Générales Extraordinaires et rapports de gestion pour les exercices clos aux 31 décembre 2010, 2011 et 2012 jusqu’à la date de visa ;

Les projections établies par les organes de direction et d’administration de la Société ;

Les rapports des Commissaires Aux Comptes relatifs aux comptes sociaux et consolidés pour les exercices clos aux 31 décembre 2010, 2011 et 2012;

Les rapports spéciaux des Commissaires Aux Comptes relatifs aux conventions réglementées des exercices clos aux 31 décembre 2010, 2011 et 2012 ;

Les études et données recueillies auprès du Ministère Délégué chargé de l’Habitat et de l’Urbanisme.

En application des dispositions de l’article 13 du Dahir portant loi n° 1-93-212 du 21 septembre 1993 relatif au Conseil Déontologique des Valeurs Mobilières et aux informations exigées des personnes morales faisant appel public à l’épargne tel que modifié et complété, cette Note d'Information doit être :

Remise ou adressée sans frais à toute personne dont la souscription est sollicitée, ou qui en fait la demande ;

Tenue à la disposition du public selon les modalités suivantes :

- Elle est disponible à tout moment au siège social de Alliances Développement Immobilier : 16, Rue Ali Abderrazak - Casablanca ;

- Elle est disponible sur demande dans un délai maximum de 48h auprès des teneurs de comptes titres ;

- Elle est disponible sur le site du CDVM (www.cdvm.gov.ma).

Tenue à la disposition du public au siège de la Bourse des Valeurs de Casablanca et sur son site internet.

PREAMBULE

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 10

Partie I. ATTESTATIONS ET COORDONNÉES

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 11

I. Président Directeur Général

I.1. Représentant

Dénomination ou raison sociale Alliances Développement Immobilier

Représentant légal M. Mohamed Alami NAFAKH LAZRAQ

Fonction Président Directeur Général

Adresse 16, rue Ali Abderrazak - Casablanca

Numéro de téléphone + 212 (0) 5 22 99 34 63

Numéro de fax + 212 (0) 5 22 99 34 81

Adresse électronique [email protected]

I.2. Attestation

Le Président du Conseil d’Administration atteste que, à sa connaissance, les données de la présente Note d’Information dont il assume la responsabilité, sont conformes à la réalité. Elles comprennent toutes les informations nécessaires aux investisseurs potentiels pour fonder leur jugement sur le patrimoine, l’activité, la situation financière, les résultats et les perspectives de Alliances Développement Immobilier ainsi que sur les droits rattachés aux titres proposés. Elles ne comportent pas d’omissions de nature à en altérer la portée.

M. Mohamed Alami NAFAKH LAZRAK

Président Directeur Général

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 12

II. Commissaire Aux Comptes

II.1. Identité

Dénomination ou raison sociale A. Saaïdi & Associés Deloitte Audit

Représentant légal M. Nawfal AMAR Ahmed BENABDELKHALEK

Fonction Associé Associé

Adresse 4, Place Maréchal, Casablanca 288, Boulevard Zerktouni - Casablanca

Numéro de téléphone +212 (0) 5 22 27 99 16 +212 (0) 5 22 22 40 34

Numéro de fax +212 (0) 5 22 20 58 90 +212 (0) 5 22 22 40 78

Adresse électronique [email protected] [email protected]

1er exercice soumis au contrôle 2008 1999

Date de renouvellement du mandat AGO statuant sur l’exercice 2010 AGO statuant sur l’exercice 2012

Date d’expiration du mandat actuel AGO statuant sur l’exercice 2013 AGO statuant sur l’exercice 2015

II.2. Attestation relative aux comptes sociaux pour les exercices clos les 31 décembre 2010, 2011 et 2012

Nous avons procédé à la vérification des informations comptables et financières contenues dans la présente note d’information en effectuant les diligences nécessaires et compte tenu des dispositions légales et réglementaires en vigueur au Maroc. Nos diligences ont consisté à nous assurer de la concordance desdites informations avec les états de synthèse, arrêtés aux 31 décembre 2010, 2011 et 2012, audités par nos soins.

Sur la base des diligences ci-dessus, nous n'avons pas d'observation à formuler sur la concordance des informations comptables et financières, données dans la présente note d'information, avec les états de synthèse sociaux tels qu’audités par nos soins au titre de l’exercice 2010, 2011 et 2012.

Casablanca, le 1er août 2013

Deloitte Audit A. Saaïdi & Associés

Ahmed BENABDELKHALEK Nawfal AMAR

Deloitte Audit A. Saaidi et Associés

288, Bd Zerktouni 4, Place Maréchal

20 000 Casablanca 20 070 Casablanca

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 13

II.2.2. Rapport général du Commissaire Aux Comptes relatif aux comptes sociaux pour l’exercice du 1er

janvier 2012 au 31 décembre 2012

Conformément à la mission qui nous a été confiée par votre Assemblée Générale, nous avons effectué l’audit des états de synthèse ci-joints, de la société Alliances Développement Immobilier SA comprenant le bilan, le compte de produits et charges, l’état des soldes de gestion, le tableau de financement et l’état des informations complémentaires (ETIC) relatifs à l’exercice clos le 31 décembre 2012. Ces états de synthèse font ressortir un montant de capitaux propres assimilés de 2 397 943 266,48 MAD dont un bénéfice net de 387 446 152,38 MAD. Responsabilité de la Direction

La direction est responsable de l’établissement et de la présentation sincère de ces états de synthèse, conformément au référentiel comptable admis au Maroc. Cette responsabilité comprend la conception, la mise en place et le suivi d’un contrôle interne relatif à l’établissement et la présentation des états de synthèse ne comportant pas d’anomalie significative, ainsi que la détermination d’estimations comptables raisonnables au regard des circonstances. Responsabilité de l’Auditeur

Notre responsabilité est d’exprimer une opinion sur ces états de synthèse sur la base de notre audit. Nous avons effectué notre audit selon les Normes de la Profession au Maroc. Ces normes requièrent de notre part de nous conformer aux règles d’éthique, de planifier et de réaliser l’audit pour obtenir une assurance raisonnable que les états de synthèse ne comportent pas d’anomalie significative. Un audit implique la mise en œuvre de procédures en vue de recueillir des éléments probants concernant les montants et les informations fournis dans les états de synthèse. Le choix des procédures relève du jugement de l’auditeur, de même que l’évaluation du risque que les états de synthèse contiennent des anomalies significatives. En procédant à ces évaluations du risque, l’auditeur prend en compte le contrôle interne en vigueur dans l’entité relatif à l’établissement et la présentation des états de synthèse afin de définir des procédures d’audit appropriés en la circonstance, et non dans le but d’exprimer une opinion sur l’efficacité de celui-ci. Un audit comporte également l’appréciation du caractère approprié des méthodes comptables retenues et le caractère raisonnable des estimations comptables faites par la direction, de même que l’appréciation de la présentation d’ensemble des états de synthèse. Nous estimons que les éléments probants recueillis sont suffisants et appropriés pour fonder notre opinion. Opinion sur les états de synthèse

Nous certifions que les états de synthèse cités au premier paragraphe ci-dessus sont réguliers et sincères et donnent, dans tous leurs aspects significatifs, une image fidèle du résultat des opérations de l’exercice écoulé ainsi que la situation financière et du patrimoine de la société Alliances Développement Immobilier SA au 31 décembre 2012 conformément au référentiel comptable admis au Maroc. Vérification des informations spécifiques

Nous avons procédé également aux vérifications spécifiques prévues par la loi et nous nous sommes assurés notamment de la concordance des informations données dans le rapport de gestion du Conseil d’Administration destiné aux actionnaires avec les états de synthèse de la société. Par ailleurs, suite aux autres vérifications spécifiques prévues par la loi, nous portons à votre connaissance que certaines conventions réglementées, citées dans notre rapport spécial, n’ont pas été soumises à l’autorisation préalable de votre Conseil d’Administration.

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 14

Nous portons également à votre connaissance qu’au cours de cet exercice, Alliances Développement Immobilier SA a pris une participation de 51% du capital de la société RAMIKAL S.A.R.L pour KMAD 312. Nous portons également à votre connaissance qu’au cours de cet exercice, Alliances Développement Immobilier SA a augmenté ses participations dans le capital des sociétés suivantes :

ALLIANCES MOD S.A. pour KMAD 9 700 dont le pourcentage de détention n’a pas changé, il est resté de 99,99% ;

ALVI S.A. pour KMAD 2 700 dont le pourcentage de détention n’a pas changé, il est resté de 99,98% ;

EMT ROUTES S.A. pour KMAD 10 012 dont le pourcentage de détention n’a pas changé, il est resté de 99,99% ;

EMT BATIMENT S.A. pour KMAD 40 000 dont le pourcentage de détention n’a pas changé, il est resté de 99,99% ;

SOGEC SARL pour KMAD 900 dont le poucentage de détention n’a pas changé, il est resté de 100%.

Casablanca, le 17 mai 2012.

Deloitte Audit A. Saaïdi & Associés

Ahmed BENABDELKHALEK Nawfal AMAR

Deloitte Audit A. Saaidi et Associés

288, Bd Zerktouni 4, Place Maréchal

20 000 Casablanca 20 070 Casablanca

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 15

II.2.3. Rapport général du Commissaire Aux Comptes relatif aux comptes sociaux pour l’exercice du 1er janvier 2011 au 31 décembre 2011

Conformément à la mission qui nous a été confiée par votre Assemblée Générale, nous avons effectué l’audit des états de synthèse ci-joints, de la société Alliances Développement Immobilier SA comprenant le bilan, le compte de produits et charges, l’état des soldes de gestion, le tableau de financement et l’état des informations complémentaires (ETIC) relatifs à l’exercice clos le 31 décembre 2011. Ces états de synthèse font ressortir un montant de capitaux propres assimilés de 2 179 897 114,10 MAD dont un bénéfice net de 209 997 834,67 MAD. Responsabilité de la Direction

La direction est responsable de l’établissement et de la présentation sincère de ces états de synthèse, conformément au référentiel comptable admis au Maroc. Cette responsabilité comprend la conception, la mise en place et le suivi d’un contrôle interne relatif à l’établissement et la présentation des états de synthèse ne comportant pas d’anomalies significatives, ainsi que la détermination d’estimations comptables raisonnables au regard des circonstances. Responsabilité de l’Auditeur

Notre responsabilité est d’exprimer une opinion sur ces états de synthèse sur la base de notre audit. Nous avons effectué notre audit selon les Normes de la Profession au Maroc. Ces normes requièrent de notre part de nous conformer aux règles d’éthique, de planifier et de réaliser l’audit pour obtenir une assurance raisonnable que les états de synthèse ne comportent pas d’anomalie significative. Un audit implique la mise en œuvre de procédures en vue de recueillir des éléments probants concernant les montants et les informations fournis dans les états de synthèse. Le choix des procédures relève du jugement de l’auditeur, de même que l’évaluation du risque que les états de synthèse contiennent des anomalies significatives. En procédant à ces évaluations du risque, l’auditeur prend en compte le contrôle interne en vigueur dans l’entité relatif à l’établissement et la présentation des états de synthèse afin de définir des procédures d’audit appropriés en la circonstance, et non dans le but d’exprimer une opinion sur l’efficacité de celui-ci. Un audit comporte également l’appréciation du caractère approprié des méthodes comptables retenues et le caractère raisonnable des estimations comptables faites par la direction, de même que l’appréciation de la présentation d’ensemble des états de synthèse. Nous estimons que les éléments probants recueillis sont suffisants et appropriés pour fonder notre opinion. Opinion sur les états de synthèse

Nous certifions que les états de synthèse cités au premier paragraphe ci-dessus sont réguliers et sincères et donnent, dans tous leurs aspects significatifs, une image fidèle du résultat des opérations de l’exercice écoulé ainsi que la situation financière et du patrimoine de la société Alliances Développement Immobilier SA au 31 décembre 2011 conformément au référentiel comptable admis au Maroc. Vérification des informations spécifiques

Nous avons procédé également aux vérifications spécifiques prévues par la loi et nous nous sommes assurés notamment de la concordance des informations données dans le rapport de gestion du Conseil d’Administration destiné aux actionnaires avec les états de synthèse de la société. Par ailleurs, suite aux autres vérifications spécifiques prévues par la loi, nous portons à votre connaissance que certaines conventions réglementées, citées dans notre rapport spécial, n’ont pas été soumis à l’autorisation préalable de votre Conseil d’Administration.

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 16

Nous portons également à votre connaissance qu’au cours de cet exercice, Alliances Développement Immobilier SA a pris des participations dans les sociétés suivantes :

100% du capital de la société EMT ROUTES S.A. pour KMAD 8 000 ;

100% du capital de la société SOGEC S.A.R.L. pour KMAD 100 ;

100% du capital de la société LES JARDINS LANTANA S.A.R.L. pour KMAD 10 ;

100% du capital de la société LES JARDINS NARCISSE S.A.R.L. pour KMAD 49 990 ;

20% du capital de la société d’aménagement et de promotion de la station TAGHAZOUT S.A. pour KMAD 20 000 ;

100% du capital de la société LES JARDINS VINCENNES S.A.R.L. pour KMAD 10 ;

100% du capital de la société LES JARDINS MERVILLE S.A.R.L. pour KMAD 10.

Nous portons également à votre connaissance qu’au cours de cet exercice, Alliances Développement Immobilier SA a augmenté ses participations dans le capital des sociétés suivantes :

Altag SA pour KMAD 3 500 dont le pourcentage de détention est passé de 70% à 80%1 ;

ALLIANCES INTERNATIONAL S.A.S. pour KMAD 1 000 dont le pourcentage de détention n’a pas changé, il est resté de 100% ;

ALLIANCES DARNA S.A. pour KMAD 563 000 dont le pourcentage de détention n’a pas changé, il est resté de 100% ;

SINDIBAD BEACH RESORT S.A. pour KMAD 26 000 dont le pourcentage de détention est passé de 8% à 16,5% ;

SINDIBAD HOLDING S.A. pour KMAD 52 800 dont le pourcentage de détention est passé de 25% à 50% ;

BENCHMARK S.A. pour KMAD 150 dont le pourcentage de détention est passé de 50% à 100% ;

Alhif Management S.A. pour KMAD 300 dont le pourcentage de détention est passé de 34% à 40%.

Casablanca, le 2 avril 2012.

Deloitte Audit A. Saaïdi & Associés

Ahmed BENABDELKHALEK Nawfal AMAR

Deloitte Audit A. Saaidi et Associés

288, Bd Zerktouni 4, Place Maréchal

20 000 Casablanca 20 070 Casablanca

1 Le pourcentage de détention au 31/12/2010 dans la société ALTAG SA est de 69,99%.

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 17

II.2.4. Rapport général du Commissaire Aux Comptes relatif aux comptes sociaux pour l’exercice du 1er janvier 2010 au 31 décembre 2010

Conformément à la mission qui nous a été confiée par votre Assemblée Générale, nous avons effectué l’audit des états de synthèse ci-joints, de la société Alliances Développement Immobilier SA comprenant le bilan, le compte de produits et charges, l’état des soldes de gestion, le tableau de financement et l’état des informations complémentaires (ETIC) relatifs à l’exercice clos le 31 décembre 2010. Ces états de synthèse font ressortir un montant de capitaux propres assimilés de 2 066 699 279,43 MAD dont un bénéfice net de 136 145 765,34 MAD. Responsabilité de la Direction

La direction est responsable de l’établissement et de la présentation sincère de ces états de synthèse, conformément au référentiel comptable admis au Maroc. Cette responsabilité comprend la conception, la mise en place et le suivi d’un contrôle interne relatif à l’établissement et la présentation des états de synthèse ne comportant pas d’anomalies significatives, ainsi que la détermination d’estimations comptables raisonnables au regard des circonstances. Responsabilité de l’Auditeur

Notre responsabilité est d’exprimer une opinion sur ces états de synthèse sur la base de notre audit. Nous avons effectué notre audit selon les Normes de la Profession au Maroc. Ces normes requièrent de notre part de nous conformer aux règles d’éthique, de planifier et de réaliser l’audit pour obtenir une assurance raisonnable que les états de synthèse ne comportent pas d’anomalie significative. Un audit implique la mise en œuvre de procédures en vue de recueillir des éléments probants concernant les montants et les informations fournis dans les états de synthèse. Le choix des procédures relève du jugement de l’auditeur, de même que l’évaluation du risque que les états de synthèse contiennent des anomalies significatives. En procédant à ces évaluations du risque, l’auditeur prend en compte le contrôle interne en vigueur dans l’entité relatif à l’établissement et la présentation des états de synthèse afin de définir des procédures d’audit appropriés en la circonstance, et non dans le but d’exprimer une opinion sur l’efficacité de celui-ci. Un audit comporte également l’appréciation du caractère approprié des méthodes comptables retenues et le caractère raisonnable des estimations comptables faites par la direction, de même que l’appréciation de la présentation d’ensemble des états de synthèse. Nous estimons que les éléments probants recueillis sont suffisants et appropriés pour fonder notre opinion. Opinion sur les états de synthèse

Nous certifions que les états de synthèse cités au premier paragraphe ci-dessus sont réguliers et sincères et donnent, dans tous leurs aspects significatifs, une image fidèle du résultat des opérations de l’exercice écoulé ainsi que la situation financière et du patrimoine de la société Alliances Développement Immobilier SA au 31 décembre 2010 conformément au référentiel comptable admis au Maroc. Vérification des informations spécifiques

Nous avons procédé également aux vérifications spécifiques prévues par la loi et nous nous sommes assurés notamment de la concordance des informations données dans le rapport de gestion du Conseil d’Administration destiné aux actionnaires avec les états de synthèse de la société. Par ailleurs, suite aux autres vérifications spécifiques prévues par la loi, nous portons à votre connaissance que certaines conventions réglementées, citées dans notre rapport spécial, n’ont pas été soumis à l’autorisation préalable de votre Conseil d’Administration.

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 18

Nous portons également à votre connaissance qu’au cours de cet exercice, Alliances Développement Immobilier SA a pris des participations dans les sociétés suivantes :

60% du capital de la société ATLAS NAKHIL SA pour KMAD 66 792 ;

25% du capital de la société SINDIBAD HOLDINGS SA pour KMAD 50 000 ;

70% du capital de la société les JARDINS LITTORAL SARL pour KMAD 35 907 ;

100% du capital de la société VALERIANE SARL pour KMAD 35 010 ;

100% du capital de la société Cogedim SA pour KMAD 25 300 ;

8% du capital de la société SINDIBAD BEACH RESORT SA pour KMAD 24 585 ;

100% du capital de la société EMT BÂTIMENTS SA pour KMAD 10 000 ;

100% du capital de la société EMT AGREGATS SA pour KMAD 5 000 ;

34% du capital de la société Alhif Management SA pour KMAD 1 700 ;

50% du capital de la société BENCHMARK SA pour KMAD 150 ;

100% du capital de la société ALLIANCES SUD DEV SARL pour KMAD 100 :

99% du capital de la société ALMALUS SARL pour KMAD 10.

Nous portons également à votre connaissance qu’au cours de cet exercice, Alliances Développement Immobilier SA a augmenté ses participations dans le capital des sociétés suivantes :

Altag SA pour KMAD 3 500 dont le pourcentage de détention est passé de 59% à 832% ;

Zerkaouia SA pour KMAD 2 224 dont le pourcentage de détention est passé de 95% à 100% ;

BELYA STAR REALITY SA pour KMAD 12 300 dont le pourcentage de détention est passé de 45% à 95%.

Casablanca, le 23 mai 2011.

Deloitte Audit A. Saaïdi & Associés

Ahmed BENABDELKHALEK Nawfal AMAR

Deloitte Audit A. Saaidi et Associés

288, Bd Zerktouni 4, Place Maréchal

20 000 Casablanca 20 070 Casablanca

2 Le pourcentage de détention au 31/12/2010 dans la société ALTAG SA est de 69,99%.

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 19

II.3. Attestation relative aux comptes consolidés pour les exercices clos les 31 décembre 2010, 2011 et 2012

Nous avons procédé à la vérification des informations comptables et financières consolidées contenues dans la présente note d’information en effectuant les diligences nécessaires et compte tenu des dispositions légales et réglementaires en vigueur au Maroc. Nos diligences ont consisté à nous assurer de la concordance desdites informations avec les états de synthèse consolidés arrêtés aux 31 décembre 2010, 2011 et 2012, audités par nos soins.

Sur la base des diligences ci-dessus, nous n'avons pas d'observation à formuler sur la concordance des informations comptables et financières consolidées, données dans la présente note d'information, avec les états de synthèse relatifs aux comptes consolidés tels qu’audités par nos soins au titre des exercices 2010, 2011 et 2012.

Casablanca le 1er août 2013.

Deloitte Audit A. Saaïdi & Associés

Ahmed BENABDELKHALEK Nawfal AMAR

Deloitte Audit A. Saaidi et Associés

288, Bd Zerktouni 4, Place Maréchal

20 000 Casablanca 20 070 Casablanca

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 20

II.3.2. Rapport d’audit sur les états financiers consolidés pour l’exercice du 1er janvier 2012 au 31

décembre 2012

Nous avons effectué l’audit des états financiers consolidés ci-joint, de la Société Alliances Développement Immobilier S.A et de ses filiales (Groupe Alliances Développement Immobilier) comprenant le bilan, ainsi que le compte de résultat, le tableau des flux de trésorerie pour l’exercice clos à cette date, et des notes contenant un résumé des principales méthodes comptables et d’autres notes explicatives. Ces états financiers consolidés font ressortir un montant de capitaux propres consolidés de KMAD 4 960 729 dont un bénéfice net consolidé de KMAD 1 090 735.

Responsabilité de la Direction

La direction est responsable de l’établissement et de la présentation sincère de ces états financiers consolidés, conformément aux normes nationales de consolidation. Cette responsabilité comprend la conception, la mise en place et le suivi d’un contrôle interne relatif à l’établissement et la présentation des états financiers consolidés ne comportant pas d’anomalie significative, que celles-ci résultent de fraudes ou d’erreurs, ainsi que la détermination d’estimations comptables raisonnables au regard des circonstances.

Responsabilité de l’Auditeur

Notre responsabilité est d’exprimer une opinion sur ces états financiers consolidés sur la base de notre audit. Nous avons effectué notre audit selon les normes de la profession applicables au Maroc. Ces normes requièrent de notre part de nous conformer aux règles d’éthique, de planifier et de réaliser l’audit pour obtenir une assurance raisonnable que les états financiers consolidés ne comportent pas d’anomalie significative.

Un audit implique la mise en œuvre de procédures en vue de recueillir des éléments probants concernant les montants et les informations fournis dans les états financiers consolidés. Le choix des procédures relève du jugement de l’auditeur, de même que l’évaluation du risque que les états financiers contiennent des anomalies significatives, que celles-ci résultent de fraudes ou d’erreurs. En procédant à ces évaluations du risque, l’auditeur prend en compte le contrôle interne en vigueur dans l’entité relatif à l’établissement et la présentation des états financiers afin de définir des procédures d’audit appropriées en la circonstance, et non dans le but d’exprimer une opinion sur l’efficacité de celui-ci. Un audit comporte également l’appréciation du caractère approprié des méthodes comptables retenues et le caractère raisonnable des estimations comptables faites par la Direction, de même que l’appréciation de la présentation d’ensemble des états financiers consolidés.

Nous estimons que les éléments probants recueillis sont suffisants et appropriés pour fonder notre opinion.

Opinion sur les états financiers consolidés

A notre avis, les états financiers consolidés cités au premier paragraphe ci-dessus donnent, dans tous leurs aspects significatifs, une image fidèle de la situation financière du Groupe Alliances Développement Immobilier au 31 décembre 2012, ainsi que de la performance financière et des flux de trésorerie pour l’exercice clos à cette date, conformément aux normes nationales telles que prescrites par la méthodologie adoptée par le CNC du 15 juillet 1999.

Casablanca, le 17 mai 2013.

A. Saaïdi & Associés

Deloitte Audit A. Saaïdi & Associés

Ahmed BENABDELKHALEK Nawfal AMAR

Deloitte Audit A. Saaidi et Associés

288, Bd Zerktouni 4, Place Maréchal

20 000 Casablanca 20 070 Casablanca

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 21

II.3.3. Rapport d’audit sur les états financiers consolidés pour l’exercice du 1er janvier 2011 au 31 décembre 2011

Nous avons effectué l’audit des états financiers consolidés ci-joint, de la Société Alliances Développement Immobilier S.A et de ses filiales (Groupe Alliances Développement Immobilier) comprenant le bilan, ainsi que le compte de résultat, le tableau des flux de trésorerie pour l’exercice clos à cette date, et des notes contenant un résumé des principales méthodes comptables et d’autres notes explicatives. Ces états financiers consolidés font ressortir un montant de capitaux propres consolidés de KMAD 3 955 427 dont un bénéfice net consolidé de KMAD 972 992.

Responsabilité de la Direction

La direction est responsable de l’établissement et de la présentation sincère de ces états financiers consolidés, conformément aux normes nationales de consolidation. Cette responsabilité comprend la conception, la mise en place et le suivi d’un contrôle interne relatif à l’établissement et la présentation des états financiers consolidés ne comportant pas d’anomalie significative, que celles-ci résultent de fraudes ou d’erreurs, ainsi que la détermination d’estimations comptables raisonnables au regard des circonstances.

Responsabilité de l’Auditeur

Notre responsabilité est d’exprimer une opinion sur ces états financiers consolidés sur la base de notre audit. Nous avons effectué notre audit selon les normes de la profession applicables au Maroc. Ces normes requièrent de notre part de nous conformer aux règles d’éthique, de planifier et de réaliser l’audit pour obtenir une assurance raisonnable que les états financiers consolidés ne comportent pas d’anomalie significative.

Un audit implique la mise en œuvre de procédures en vue de recueillir des éléments probants concernant les montants et les informations fournis dans les états financiers consolidés. Le choix des procédures relève du jugement de l’auditeur, de même que l’évaluation du risque que les états financiers contiennent des anomalies significatives, que celles-ci résultent de fraudes ou d’erreurs. En procédant à ces évaluations du risque, l’auditeur prend en compte le contrôle interne en vigueur dans l’entité relatif à l’établissement et la présentation des états financiers afin de définir des procédures d’audit appropriées en la circonstance, et non dans le but d’exprimer une opinion sur l’efficacité de celui-ci. Un audit comporte également l’appréciation du caractère approprié des méthodes comptables retenues et le caractère raisonnable des estimations comptables faites par la Direction, de même que l’appréciation de la présentation d’ensemble des états financiers consolidés.

Nous estimons que les éléments probants recueillis sont suffisants et appropriés pour fonder notre opinion.

Opinion sur les états financiers consolidés

A notre avis, les états financiers consolidés cités au premier paragraphe ci-dessus donnent, dans tous leurs aspects significatifs, une image fidèle de la situation financière du Groupe Alliances Développement Immobilier au 31 décembre 2011, ainsi que de la performance financière et des flux de trésorerie pour l’exercice clos à cette date, conformément aux normes nationales telles que prescrites par la méthodologie adoptée par le CNC du 15 juillet 1999.

Casablanca, le 02 avril 2012.

A. Saaïdi & Associés

Deloitte Audit A. Saaïdi & Associés

Ahmed BENABDELKHALEK Nawfal AMAR

Deloitte Audit A. Saaidi et Associés

288, Bd Zerktouni 4, Place Maréchal

20 000 Casablanca 20 070 Casablanca

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 22

II.3.5. Rapport d’audit sur les états financiers consolidés pour l’exercice du 1er janvier 2010 au 31

décembre 2010

Nous avons effectué l’audit des états financiers consolidés ci-joint, de la Société Alliances Développement Immobilier S.A et de ses filiales (Groupe Alliances Développement Immobilier) comprenant le bilan, ainsi que le compte de résultat, le tableau des flux de trésorerie pour l’exercice clos à cette date, et des notes contenant un résumé des principales méthodes comptables et d’autres notes explicatives.

Responsabilité de la Direction

La direction est responsable de l’établissement et de la présentation sincère de ces états financiers, conformément aux normes nationales de consolidation. Cette responsabilité comprend la conception, la mise en place et le suivi d’un contrôle interne relatif à l’établissement et la présentation des états financiers consolidés ne comportant pas d’anomalie significative, que celles-ci résultent de fraudes ou d’erreurs financières, ainsi que la détermination d’estimations comptables raisonnables au regard des circonstances.

Responsabilité de l’Auditeur

Notre responsabilité est d’exprimer une opinion sur ces états de synthèse sur la base de notre audit. Nous avons effectué notre audit selon les normes de la profession applicables au Maroc. Ces normes requièrent de notre part de nous conformer aux règles d’éthique, de planifier et de réaliser l’audit pour obtenir une assurance raisonnable que les états de synthèse ne comportent pas d’anomalie significative.

Un audit implique la mise en œuvre de procédures en vue de recueillir des éléments probants concernant les montants et les informations fournis dans les états financiers consolidés. Le choix des procédures relève du jugement de l’auditeur, de même que l’évaluation du risque que les états financiers contiennent des anomalies significatives, que celles-ci résultent de fraudes ou d’erreurs. En procédant à ces évaluations du risque, l’auditeur prend en compte le contrôle interne en vigueur dans l’entité relatif à l’établissement et la présentation des états financiers afin de définir des procédures d’audit appropriées en la circonstance, et non dans le but d’exprimer une opinion sur l’efficacité de celui-ci. Un audit comporte également l’appréciation du caractère approprié des méthodes comptables retenues et le caractère raisonnable des estimations comptables faites par la Direction, de même que l’appréciation de la présentation d’ensemble des états financiers consolidés.

Nous estimons que les éléments probants recueillis sont suffisants et appropriés pour fonder notre opinion.

Opinion sur les états financiers consolidés

A notre avis, les états financiers consolidés cités au premier paragraphe ci-dessus donnent, dans tous leurs aspects significatifs, une image fidèle de la situation financière du Groupe Alliances Développement Immobilier au 31 décembre 2010, ainsi que de la performance financière et des flux de trésorerie pour l’exercice clos à cette date, conformément aux normes nationales telles que prescrites par la méthodologie adoptée par le CNC du 15 juillet 1999.

Casablanca, le 23 mai 2011.

Deloitte Audit A. Saaïdi & Associés

Ahmed BENABDELKHALEK Nawfal AMAR

Deloitte Audit A. Saaidi et Associés

288, Bd Zerktouni 4, Place Maréchal

20 000 Casablanca 20 070 Casablanca

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 23

III. Organisme Conseil

III.1. Représentant

Dénomination ou raison sociale BMCE Capital Conseil

Représentant légal M. Mehdi Jalil DRAFATE

Fonction Président du Directoire

Adresse 63, boulevard Moulay Youssef, 20 000 Casablanca

Numéro de téléphone +212 (0) 5 22 42 91 00

Numéro de fax +212 (0) 5 22 43 00 21

Adresse électronique [email protected]

III.2. Attestation

La présente note d’information a été préparée par nos soins et sous notre responsabilité. Nous attestons avoir effectué les diligences nécessaires pour nous assurer de la sincérité des informations qu’elle contient.

Ces diligences ont notamment concerné l’analyse de l’environnement économique et financier de Alliances Développement Immobilier à travers :

Les requêtes d’informations et d’éléments de compréhension auprès de la Direction Générale de Alliances Développement Immobilier ;

L’analyse des comptes sociaux et consolidés et des rapports d’activité afférents aux exercices 2010, 2011 et 2012 ;

Les études et données recueillies auprès du Ministère Délégué chargé de l’Habitat et de l’Urbanisme ;

La lecture des procès-verbaux des organes d’administration et des assemblées d’actionnaires de Alliances Développement Immobilier relatifs aux exercices précités et jusqu’à la date du visa.

Nous attestons avoir mis en œuvre toutes les mesures nécessaires pour garantir l’objectivité de notre analyse et la qualité de la mission pour laquelle nous avons été mandatés.

M. Mehdi Jalil Drafate

Président du Directoire

BMCE Capital Conseil

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 24

IV. Conseil Juridique

IV.1. Représentant

Dénomination ou raison sociale NORTON ROSE FULBRIGHT MOROCCO

Représentant légal Alain MALEK

Fonction Associé

Adresse Immeuble Merbouha, 10 bis rue Ali Abderrazak - Casablanca

Numéro de téléphone +212 (0)529 09 00 60

Numéro de fax +212 (0)529 09 00 61

Adresse électronique [email protected]

IV.2. Attestation

L’opération d’émission d’augmentation de capital par conversion optionnelle des dividendes 2012, objet de la présente note d’information est confrome aux dispositions statutaires de la société ALLIANCES DEVELOPPEMENT IMMOBILIER S.A., au capital de 1 210 000 000,00 DH dont le siège est sis 16, rue Ali Abderrazak, Casablanca, immatriculée au Registre de Commerce de Casablanca sous le numéro 74 703 et à la législation marocaine en matière de droit des sociétés.

Concernant le mécanisme de protection des porteurs d’obligations remboursables en actions (« ORA ») préexistantes, et bien que le régime des ORA ne soit pas prévu explicitement par les dispositions de la loi n° 17-95 relative aux sociétés anonymes, les conditions et modalités de ce mécanisme de protection des porteurs d’ORA préexistantes ont été conçues, dans la mesure du possible, sur la base des dispostions de la loi n°17-95 relative aux sociétés anonymes régissant les obligations, d’une part, et les obligations convertibles en actions, d’autre part.

Casablanca, le 26 juillet 2013

NORTON ROSE FULBRIGHT MOROCCO

Alain MALEK

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 25

V. Responsable de la communication financière

V.1. Identité

Prénom et nom M. Younes SEBTI

Fonction Directeur Général du pôle Finances et Support

Adresse 16, rue Ali Abderrazak - Casablanca

Numéro de téléphone +212 (0) 5 22 99 34 63

Numéro de fax +212 (0) 5 22 99 34 81

Adresse electronique [email protected]

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 26

Partie II. PRÉSENTATION DE L’OPERATION

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 27

I. Cadre de l’opération

I.1. Modalités d’autorisation de l’opération

Le Conseil d’Administration de Alliances Développement Immobilier tenu en date du 27 mars 2013, sous la présidence de Monsieur Mohammed Alami Nafakh Lazraq, Président Directeur Général, a décidé de convoquer une Assemblée Générale Mixte le 26 juin 2013. Lors du conseil d’administration, sur un résultat net de l’exercice de 387 446 152,38 MAD, il a été décidé de distribuer un dividende de 242 000 000 MAD, soit 20 MAD par action. Le conseil d’administration a aussi proposé d’accorder à chaque actionnaire de la Société la possibilité d’opter pour le paiement du dividende de l’exercice 2012 en numéraire et en actions de la Société, l’option portant sur une fraction de 50% au maximum du dividende, soit 10 MAD par action. L’Assemblée Générale Ordinaire réunie le 26 juin 2013 a été suivie le jour même d’une Assemblée Générale Extraordinaire.

Sur proposition du Conseil d’Administration du 27 mars 2013, l’Assemblée Générale Ordinaire, après avoir entendu la lecture du rapport du Conseil d’Administration a décidé de :

Proposer à chaque actionnaire une option entre le paiement du dividende de l’exercice 2012 en espèces et en actions de la Société créées avec jouissance au 1er janvier 2013 ;

Le montant entier du dividende de 20 dirhams par action, déduction faite des retenues légales, ne peut être converti en actions qu’à raison de 50% au maximum, le solde est perçu en espèces dans les conditions définies ci-après.

Le prix d'émission des actions créées en paiement du dividende est fixé à 500 dirhams par action ;

La quote part du dividende payable en numéraire sera mise en paiement au plus tard le 30 septembre 2013 ;

La conversion partielle des dividendes en actions se fera sur la base du dividende auquel a droit chaque action portant jouissance au 1er janvier 2012, déduction faite des retenues légales, et en fonction des actions détenues à la date du détachement du coupon ;

Si le montant du dividende auquel l’actionnaire a le droit ne correspond pas à un nombre entier d’actions, l’actionnaire pourra obtenir le nombre d’actions immédiatement supérieur en versant la différence en numéraire.

A l’issue de l’Assemblée Générale Ordinaire, une Assemblée Générale Extraordinaire s’est tenue et, après avoir entendu lecture du rapport de Conseil d’Administration et en conséquence de l’adoption de la troisième résolution de l’Assemblée Générale Ordinaire relative à l’option pour le paiement du dividende en espèces et en actions, a décidé d’autoriser l’augmentation du capital social d’un montant maximum de 121 000 000 MAD, prime d’émission incluse pour un montant total de 96.800.000 dirhams, pour le porter de 1.210.000.000 de dirhams divisé en 12.100.000 actions de 100 dirhams de valeur nominale chacune, entièrement libérées à 1.234.200.000 dirhams par la création et l'émission de 242.000 actions nouvelles de numéraire d'une valeur nominale de 100 dirhams chacune dans l’hypothèse où la totalité des actionnaires exercerait l’option de paiement de 50% du dividende de l’exercice 2012 en actions.

Ces 242.000 actions nouvelles seront émises au prix unitaire de 500 dirhams (dont 100 dirhams de valeur nominale et 400 dirhams de prime d’émission par action). Elles seront libérées intégralement à la souscription.

Les actions nouvelles seront créées avec jouissance du 1er janvier 2013, quelle que soit la date de la réalisation de l'augmentation de capital.

En outre, elles seront, dès leur création, complètement assimilées aux actions anciennes, jouiront des mêmes droits et seront soumises à toutes les dispositions des statuts et aux décisions des Assemblées Générales.

Par application des dispositions de l’article 189 de la loi 17-95 telle que modifiée et complétée par la loi 20-05, la souscription aux 242 000 actions nouvelles est réservée aux propriétaires des 12 100 000 actions anciennes détenues à la veille de la date du détachement du dividende 2012.

En conséquence, si le montant du dividende auquel un actionnaire a droit ne correspond pas à un nombre entier d’actions, l’actionnaire concerné pourra obtenir le nombre d’actions immédiatement supérieur en versant la différence en numéraire. Les fonds versés seront déposés sur un compte spécifique auprès de la Banque Attijariwafa Bank, Succursale Al Mansour Eddahbi sise à Casablanca, 26 avenue de l’Armée Royale.

Si les souscriptions n'ont pas absorbé la totalité de l'augmentation de capital, l’augmentation de capital sera limitée aux souscriptions effectuées par les actionnaires ayant exercé leur option, et le solde des dividendes sera versé conformément aux dispositions de la troisième résolution de l’Assemblée Générale Ordinaire relative à l’option pour le paiement des dividendes en espèces et en actions.

L'Assemblée Générale Extraordinaire, après avoir entendu la lecture du rapport du Conseil d’Administration, et en conséquence de l’adoption de sa première résolution relative à la proposition d’augmentation du capital social de la

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 28

Société, a délégué au Conseil d'Administration, en vertu de l’article 186 de la loi 17-95 telle que modifiée et complétée par la loi 20-05, les pouvoirs nécessaires à l’effet :

de fixer les conditions et modalités de l'augmentation de capital, qui n’auraient pas été arrêtées par l’Assemblée Générale Extraordinaire, y compris la possibilité de modification des dates d’exercice de l’option ;

de recueillir les souscriptions des actionnaires qui auront exercé l’option de paiement du dividende de l’exercice 2012 en actions, prendre toutes mesures utiles et remplir toutes formalités nécessaires pour parvenir à la réalisation définitive de l’opération d’émission desdites actions ;

de limiter le montant de l’augmentation de capital au montant des souscriptions recueillies à l’issue de la période de souscription ;

de constater dans les conditions prévues par la loi 17-95 telle que modifiée et complétée par la loi 20-05 le nombre d’actions émises ;

de constater la réalisation définitive de l’augmentation de capital consécutive ;

d’établir, signer tous actes et documents quelconques dans le cadre de l’augmentation de capital et de modifier les statuts de la Société en conséquence ;

et, plus généralement, de prendre toutes mesures utiles et d’accomplir toutes formalités nécessaires à la réalisation définitive de l’augmentation de capital.

II. Objectifs de l’opération

Alliances Développement Immobilier poursuit sa stratégie de développement qui s’articule notamment autour des axes suivants :

L’accompagnement de la croissance de ses activités dans le logement social et l’habitat résidentiel ;

Le développement des activités de construction ;

La poursuite du développement de l’activité de promotion immobilière dans le secteur résidentiel.

La présente opération d’augmentation de capital par conversion optionnelle des dividendes a pour objectif principal de renforcer les fonds propres d’Alliances Développement Immobilier pour faire face au développement de ses programmes immobiliers.

III. Mesures prises pour les porteurs d’ORA et d’OCA

III.1. Maintien des droits des porteurs d’OCA

L'Assemblée Générale Extraordinaire qui s’est tenue le 26 juin 2013, après avoir entendu la lecture du rapport du Conseil d'administration rappelant que la Société a émis, le 5 mars 2010, 182.000 obligations convertibles en actions nouvelles (les « OCA »), entièrement souscrites, et que la période prévue dans la note d’information visée par le Conseil Déontologique des Valeurs Mobilières sous le n°VI/EM/006/2010 pour l'exercice des droits d'accès au capital n'est pas encore ouverte, a décidé, en application des dispositions de l'article 320 de la loi 17-95 telle que modifiée et complétée par la loi 20-05, de réserver les droits de souscription des titulaires des 182.000 OCA dans le cadre de l’opération d’émission d’actions nouvelles de la Société par conversion des dividendes en actions, décidée aux termes de la première résolution de l’Assemblée Générale Extraordinaire, et de permettre aux titulaires d’OCA qui viendraient à exercer leurs droits à conversion, de souscrire à titre irréductible à de nouvelles actions de la Société, lesquelles seront émises dans le cadre d'une augmentation de capital qui leur sera réservée, dans les mêmes quantités ou proportions ainsi qu'aux mêmes conditions, sauf en ce qui concerne la jouissance, que s'ils avaient été actionnaires lors de l'augmentation de capital par exercice de l’option de paiement du dividende de l’exercice 2012 en actions décidée aux termes de la première résolution de l’Assemblée Générale Extraordinaire.

A cet effet, Alliances Développement Immobilier convoquera une Assemblée Générale Extraordinaire pour approuver l’augmentation de capital réservée aux porteurs d’OCA qui se fera dans les mêmes conditions, sauf en ce qui concerne la jouissance, que s’ils avaient été actionnaires lors de l’augmentation de capital par exercice de l’option de paiement du dividende de l’exercice 2012 en actions, et ce conformément à l’article 320 de la loi 17-95 telle que modifiée et complétée par la loi 20-05.

Ainsi, les porteurs d'OCA pourront, à l'issue de la conversion de leurs OCA, souscrire à un nombre d'actions qui seront émises par la Société au prix unitaire de 500 dihams (correspondant à une valeur nominale unitaire de 100 dihams et à une prime d'émission de 400 dirhams) devant leur permettre de maintenir leur participation au capital de la Société dans les mêmes conditions que s’ils avaient été actionnaires de la Société lors de l’augmentation de capital

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 29

par exercice de l’option de paiement du dividende de l’exercice 2012 en actions. La période de souscription de l'augmentation de capital réservée aux porteurs d'OCA sera fixée par l'assemblée générale extraordinaire des actionnaires qui se réunira à l'issue de la date d'échéance des OCA prévue le 5 mars 2015. Les actuels porteurs d'OCA seront informés de la tenue de cette assemblée par l'insertion d'un avis de réunion de ladite assemblée dans un journal d'annonces légales trente jours au moins avant l'assemblée, conformément aux dispositions réglementaires.

En tout état de cause, il est précisé que l'assemblée générale extraordinaire devant statuer sur cette augmentation de capital réservée se réunira après la date d'échéance des OCA visée ci-dessus, dans le respect des conditions réglementaires.

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 30

III.2. Maintien des droits des porteurs d’ORA

L'Assemblée Générale Extraordinaire qui s’est tenue le 26 juin 2013, après avoir entendu la lecture du rapport du Conseil d'administration rappelant que la Société a émis le 27 décembre 2012, 10 000 000 obligations remboursables en actions (les « ORA » Tranches A et B), entièrement souscrites, et que la période prévue dans la note d’information visée par le Conseil Déontologique des Valeurs Mobilières sous le n°VI/EM/039/2012 pour l'exercice des droits d'accès au capital n'est pas encore ouverte, a décidé, en application des dispositions de l'article 320 de la loi 17-95 telle que modifiée et complétée par la loi 20-05, de réserver les droits de souscription des titulaires des 10 000 000 d’ORA dans le cadre de l’opération d’émission d’actions nouvelles de la Société par conversion des dividendes en actions, et de permettre aux titulaires d’ORA qui viendraient à exercer leurs droits à remboursement, de souscrire à titre irréductible à de nouvelles actions de la Société, lesquelles seront émises dans le cadre d'une augmentation de capital qui leur sera réservée, dans les mêmes quantités ou proportions ainsi qu'aux mêmes conditions, sauf en ce qui concerne la jouissance, que s'ils avaient été actionnaires lors de l'augmentation de capital par exercice de l’option de paiement du dividende de l’exercice 2012 en actions décidée aux termes de la première résolution de l’Assemblée Générale Extraordinaire.

A cet effet, Alliances Développement Immobilier convoquera une Assemblée Générale Extraordinaire pour approuver l’augmentation de capital réservée aux porteurs d’ORA qui se fera dans les mêmes conditions, sauf en ce qui concerne la jouissance, que s’ils avaient été actionnaires lors de l’augmentation de capital par exercice de l’option de paiement du dividende de l’exercice 2012 en actions, et ce conformément à l’article 320 de la loi 17-95 telle que modifiée et complétée par la loi 20-05.

Ainsi, les porteurs d'ORA pourront, à l'issue de la conversion de leurs ORA, souscrire à un nombre d'actions qui seront émises par la Société au prix unitaire de 500 dihams (correspondant à une valeur nominale unitaire de 100 dihams et à une prime d'émission de 400 dirhams) devant leur permettre de maintenir leur participation au capital de la Société dans les mêmes conditions que s’ils avaient été actionnaires de la Société lors de l’augmentation de capital par exercice de l’option de paiement du dividende de l’exercice 2012 en actions. La période de souscription de l'augmentation de capital réservée aux porteurs d'ORA sera fixée par l'assemblée générale extraordinaire des actionnaires qui se réunira à l'issue de la date d'échéance des ORA prévue le 31 août 2015. Les actuels porteurs d'ORA seront informés de la tenue de cette assemblée par l'insertion d'un avis de réunion de ladite assemblée dans un journal d'annonces légales trente jours au moins avant l'assemblée, conformément aux dispositions réglementaires.

En tout état de cause, il est précisé que l'assemblée générale extraordinaire devant statuer sur cette augmentation de capital réservée se réunira après la date d'échéance des ORA visée ci-dessus, dans le respect des conditions réglementaires.

IV. Intention des principaux actionnaires

A la connaissance du management de Alliances Développement Immobilier, l’intention de l’actionnaire majoritaire et des principaux dirigeants et actionnaires de ADI serait de participer à l’augmentation de capital par conversion optionnelle de 50% au maximum des dividendes 2012 en actions Alliances Développement Immobilier, objet de la présente note d’information, dépendamment de l’évolution du cours boursier de ADI.

V. Montant global maximum de l’opération

V.1. Montant global de l’opération

Dans l’hypothèse où tous les actionnaires de la Société exerceraient l’option pour le paiement de 50% au maximum du dividende de l’exercice 2012 en actions Alliances Développement Immobilier, cette augmentation de capital portera sur un montant global maximum (Prime d’émission comprise) de 121 000 000 MAD (Hors retenues légales).

Montant maximum de l'opération (en MAD)

Bénéfice 2012 distribuable (*) 487 300 867,53

Distribution de dividendes (brut) (*) 242 000 000,00

Option de conversion de 50% au maximum des dividendes en actions (Montant maximum de l'opération hors retenues légales)

121 000 000,00

Quote-part du dividende brut payable en numéraire 121 000 000,00

Source : Alliances Développement Immobilier

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 31

(*) Les montants présentés ci-dessus ne tiennent pas compte des dividendes rattachés aux actions auto-détenus dont le nombre s’élève à fin juin 2013 à 12 450 actions.

A noter que les dividendes sur les actions propres détenues par la Société à la date de distribution seront affectés au report à nouveau.

Cette augmentation de capital sera réalisée par l’émission d’un nombre maximal de 242 000 actions nouvelles de 100 MAD de valeur nominale chacune et de 400 MAD de prime unitaire d’émission, soit un prix d’émission total de 500 MAD par action.

Le montant de cette augmentation de capital par conversion des dividendes 2012 peut varier entre 0 MAD et 121 000 000 MAD au maximum (Hors retenues légales) en fonction de la participation des actionnaires.

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 32

VI. Renseignements relatifs aux actions à émettre

Nature des actions Actions Alliances Développement Immobilier

Forme juridique Au porteur, entièrement dématérialisées et inscrites en compte chez Maroclear.

Nombre maximum d’actions à émettre 242 000 actions

Montant maximum 121 000 000 MAD

Prix d’émission 500 MAD

Valeur nominale 100 MAD.

Prime d’émission 400 MAD

Date de jouissance des actions 1er janvier 2013 (*)

Libération des titres Les actions à émettre seront entièrement libérées et libres de tout engagement.

Cotation des nouvelles actions Les actions issues de la présente augmentation de capital seront cotées en 1er ligne.

Droits attachés aux actions acquises Toutes les actions bénéficient des mêmes droits tant dans la répartition des bénéfices que dans la répartition du boni de liquidation. Chaque action donne droit à une voix lors de la tenue des assemblées.

(*) Ces actions nouvelles auront droit aux dividendes relatifs à l’exercice 2013 et distribuable en 2014

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 33

VII. Eléments d’appréciation des termes de l’offre

VII.1. Rappel des conditions de l’offre

Le prix d’émission des actions attribuées en paiement de 50% au maximum du dividende de l’exercice 2012 en actions Alliances Développement Immobilier est fixé à 500 MAD par action, prime d’émission comprise.

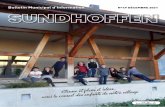

Depuis le 01 juin 2012, le cours de bourse de la Société a connu un recul de 35,7% en corrélation avec la régression de (i) l’indice immobilier en baisse de 28,1% de sa valeur sur la même périodeainsi que (ii) le MASI, un des indices de référence de la place boursière marocaine, en baisse de 12,8%.

L’évolution du cours du titre ADI, depuis juin 2012, est illustrée par le graphique suivant :

Evolution du cours de bourse du groupe Alliances depuis juin 2012

Source : Bourse des Valeurs de Casablanca

Le tableau suivant décline les principaux indicateurs boursiers historiques de Alliances Développement Immobilier pour les trois derniers exercices :

Tableau 1. Indicateurs boursiers historiques du groupe Alliances

2010 2011 2012

Nombre d'actions 12 100 000 12 100 000 12 100 000

Cours le plus haut en MAD 790 760 736

Cours le plus bas en MAD 645 615 529

Volume échangé annuel (MAD) 1 244 971 058 1 132 320 534 1 248 409 091

BPA (MAD/action) 11,3 17,4 32,0

DPA (MAD/action) 8,0 14,0 20,0

Source : Bourse des Valeurs de Casablanca

Le tableau suivant décline les principaux indicateurs de valorisation de l’action ADI :

Tableau 2. Indicateurs de valorisation du groupe Alliances

Cours spot au 26/06/2013* (MAD) 457

Nombre d'actions 12 100 000

Capitalisation boursière au 26/06/2013 (MAD) 5 527 885 000

Plus haut cours au 04/08/2008 (MAD) 1 248

Plus bas cours au 31/05/2013 (MAD) 379

Source : Bourse des Valeurs de Casablanca

(*) Date de tenue de l’Assemblée Générale ayant approuvé l’opération, objet de la présente note d’information

juin-12 juil.-12 août-12 sept.-12 oct.-12 nov.-12 déc.-12 janv.-13 févr.-13mars-13 avr.-13 mai-13 juin-13

Volume ADI Cours ADI MASI Immobilier

Cours ADI au 01/06/2012 :710 MAD

-35,7%

-12,8%

Cours ADI au 26/06/2013 :457 MAD

-28,1%

Note d’Information – Augmentation de capital par conversion optionnelle des dividendes 2012 34

VII.2. Eléments d’appréciation du prix

Le tableau ci-dessous présente les cours moyens pondérés de Alliances Développement Immobilier au 26 juin 2013 :