02 Las PN y la reforma tributaria de 2014 Alberto Valencia

-

Upload

independent -

Category

Documents

-

view

0 -

download

0

Transcript of 02 Las PN y la reforma tributaria de 2014 Alberto Valencia

LAS PERSONAS NATURALESREFORMA TRIBUTARIA 2014 Y ACTUALIZACIÓN TRIBUTARIA

UNIVERSIDAD SANTO TOMÁS - BUCARAMANGA

Alberto Valencia CasallasBucaramanga, Febrero 14

de 2015

Personas naturales residentes• Personas naturales que permanezcan en

forma continua o discontinua en el país, por más de 183 días calendario.

• Incluye el día de llegada y el de salida del país.

• Durante un periodo cualquiera de 365 días calendario consecutivos.

• Cuando esta permanencia recaiga sobre más de un año gravable, la persona es residente a partir del segundo año gravable.

EL CONCEPTO DE RESIDENCIA

Permanencia 184 días

Llegada:

Abril 1

Año 2014

Salida:

Octubre 1

Año 2014

Llegada:

Enero 27

Llegada:

Julio 20

Salida: Mayo 15

Salida: Octubre

12

Permanencia 193 días

EL CONCEPTO DE RESIDENCIA

138 días

Abril 1

Año 2013

Mayo 31

Abril 1 2013 a Marzo 31 2014: 365 días.

PERMANENCIA 203 DÍAS = RESIDENTE EN 2014

Año 2014

Novbre 30

Sept 15

Enero 20

Marzo 25

65 días

61 días

77 días

65 días

EL CONCEPTO DE RESIDENCIA

Se consideran residentes en el paísLas personas naturales nacionales, cuando

durante el año gravable:• Su cónyuge o compañero permanente no

separado legalmente, o los hijos dependientes menores de edad, tengan residencia fiscal en el país; o

• El 50% o más de sus ingresos sean de fuente nacional; o

• El 50% o más de sus activos se entiendan poseídos en el país; o

• El 50% o más de sus bienes sean administrados en el país.

(Decreto No. 3028 de Diciembre de 2013)

EL CONCEPTO DE RESIDENCIA

Se consideran residentes en el paísLas personas naturales nacionales, cuando:• No acrediten su condición de

residentes en el exterior para efectos tributarios, habiendo sido requeridos por la Administración Tributaria para ello (Certificado de residencia fiscal, expedido por el país de residencia).

• Tengan residencia fiscal en una jurisdicción calificada por el Gobierno Nacional como paraíso fiscal (Decreto 1966 y 2095 de Octubre de 2014).

EL CONCEPTO DE RESIDENCIA

No se consideran residentes en el paísLey 1739 de 2014 Artículo 25: Las

anteriores presunciones, establecidas para los nacionales colombianos, no se aplican cuando cumplan alguna de estas condiciones:

• El 50% o más de sus ingresos anuales tengan su fuente en la jurisdicción en la cual tengan su domicilio.

• 50% o más de sus activos se encuentren localizados en la jurisdicción en la cual tengan su domicilio.

EL CONCEPTO DE RESIDENCIA

Personas naturales no residentes

• Las personas naturales nacionales que sean residentes en el exterior para efectos tributarios, de acuerdo con las disposiciones de este artículo, deberán acreditarse como tales ante la DIAN mediante el certificado de residencia fiscal, expedido por el país en el cual sean residentes.

EL CONCEPTO DE RESIDENCIA

Extranjeros residentes en el país• El Artículo 198 de la Ley 1607 de 2012

derogó el inciso segundo del artículo 9 E.T. (Renta mundial a partir del quinto año de residencia en el país).

• Las personas naturales extranjeras residentes en el país y las sucesiones ilíquidas de causantes extranjeros residentes, están sujetas a Impuesto de Renta sobre su renta mundial desde el primer periodo gravable de residencia.

• Su patrimonio bruto incluye los bienes poseídos en el exterior.

EL CONCEPTO DE RESIDENCIA

Renta gravable por comparación patrimonial• Personas naturales residentes en el

país, que en el periodo gravable inmediatamente anterior fueron no residentes.

• En el año anterior solo declararon su patrimonio poseído en Colombia, y en el año actual deben declarar su patrimonio poseído dentro y fuera del país.

• Su incremento patrimonial originado exclusivamente por este cambio, se entiende como un aumento por causas justificativas.

EL CONCEPTO DE RESIDENCIA

La residencia y la determinación de la renta gravable:

RESIDENTES NO RESIDENTESNacionales y extranjeros

Nacionales y extranjeros

Tributan sobre sus rentas de fuente

nacional y extranjera

Tributan solo sobre sus rentas de fuente

nacional

Tarifa del impuesto de renta:

Tabla Artículo 241 E.T.

Tarifa única del impuesto de

renta: 33% / Tarifas nuevas

Determinación del impuesto: Sistema

ordinario,IMAN, IMAS

Determinación del impuesto:

Sistema ordinario,Retención en la fuente

EL CONCEPTO DE RESIDENCIA

PERSONAS NATURALES

EMPLEADOS(Arts. 329 a 335 E.T.)

LOS DEMÁS CONTRIBUYENTESRégimen ordinario

TRABAJADORES POR CUENTA PROPIA (Arts. 336 a 341

E.T.)

CLASIFICACIÓN DE LAS PERSONAS NATURALES

"EMPLEADOS“80% o más de sus ingresos

Relación laboral

Relación no

laboral: Por cuenta y riesgo

del contratant

e

Prestación de servicios personales

Asalariados

Desarrollo de

actividades económicas

EMPLEADOS

Rentas exentas - Art. 206 E.T. Numeral 10:

El 25% del valor total de los pagos laborales. Condiciones:

• Limitada mensualmente a 240 UVT (En 2014: $6.596.000. En 2015: $6.787.000).

• Se calcula una vez se reste, del valor total de los pagos laborales recibidos por el trabajador, las deducciones y las demás rentas exentas diferentes a este 25%.

• Indemnizaciones y bonificaciones por retiro definitivo, originados en la relación laboral: No están sujetos al límite anterior. Conceptos DIAN No. 7261 de febrero 11 de 2005, y No. 76716 de octubre 20 de 2005.

RENTAS EXENTAS LABORALES

Rentas exentas - Art. 206 E.T. Numeral 10:

• Ley 1739 de 2014 Art. 26.• Se extiende esta renta exenta a los

ingresos obtenidos por los "empleados", pero cuyos ingresos no provengan de una relación laboral (Honorarios, comisiones y servicios).

• Antecedente: Decreto 1070 de 2013 Art. 2: Restar el 25% para el cálculo de la retención en la fuente por honorarios, comisiones y servicios, para "empleados".

RENTAS EXENTAS LABORALES

Rentas exentas - Art. 206 E.T. Numeral 10:

• Ley 1739 de 2014 Art. 26.• Estos contribuyentes no podrán

solicitar costos y deducciones distintos de los permitidos a los asalariados, involucrados en la prestación de servicios personales o en la realización de actividades económicas por cuenta y riesgo del contratante.

• No se modifica el régimen del IVA aplicable a estas personas naturales: No afecta el derecho al descuento del IVA pagado en la compra de bienes corporales muebles y servicios, siempre que se destinen a las operaciones gravadas (E.T. Art. 488).

RENTAS EXENTAS LABORALES

RENTAS LABORALES RENTAS NO LABORALESPagos por intereses o corrección monetaria en préstamos para adquisición de vivienda (Promedio mensual del año anterior).

Pagos por intereses o corrección monetaria en préstamos para adquisición de vivienda (Promedio mensual del año anterior).

Pagos por planes de medicina prepagada o por seguros de salud (Art. 387 E.T. literales a y b). Deducción: Promedio mensual del año anterior. Máximo 16 UVT mensuales.

Pagos por planes de medicina prepagada o por seguros de salud (Art. 387 E.T. literales a y b). Deducción: Promedio mensual del año anterior. Máximo 16 UVT mensuales (Dec. 099/13 Art. 2)

Deducción por dependientes: Hasta el 10% del total de los ingresos brutos provenientes de la relación laboral en el respectivo mes. Máximo 32 UVT mensuales.

N/A (Concepto DIAN No. 039876 de 2013:

Igual a los asalariados)

Aportes obligatorios a salud (Dec. 2271 de 2009).

Aportes obligatorios a salud (Dec. 2271 de 2009).

RENTAS EXENTAS LABORALES

Rentas laborales y no laborales - Deducciones:

Trabajadores independientes:

EMPLEADOSIngresos por honorarios, comisiones y servicios( - ) Deducciones para asalariados

( - ) Renta exenta 25%.

( = ) Renta líquida ordinaria

NO EMPLEADOSIngresos por honorarios, comisiones y servicios( - ) Deducciones con relación de causalidad (límite 50%)( - ) Deducción por intereses en créditos de vivienda( = ) Renta líquida ordinaria

RENTAS EXENTAS LABORALES

Forma de determinar su impuesto de renta:1. Por el sistema ordinario, sin incluir

las ganancias ocasionales.2. Por el Impuesto Mínimo Alternativo

Nacional – “IMAN” (obligatorio).3. Por el Impuesto Mínimo Alternativo

Simple – “IMAS” (voluntario).

EMPLEADOS

El “IMAS” – Años gravables 2013 y 2014 (Art. 334 E.T.):

• Sistema simplificado para la determinación del impuesto de renta.

• Calculado sobre la renta gravable alternativa (RGA).

• Aplicable únicamente a personas naturales residentes en el país, clasificadas en la categoría de “empleado”.

• Que en el respectivo año gravable hayan obtenido una Renta Gravable Alternativa inferior a 4.700 UVT (Año 2014: $129.180.000).

EMPLEADOS – EL “IMAS”

El “IMAS” – Años gravables 2015 y siguientes:

• Sistema simplificado para la determinación del impuesto de renta.

• Calculado sobre la renta gravable alternativa (RGA).

• Aplicable únicamente a personas naturales residentes en el país, clasificadas en la categoría de “empleado”.

• Que en el respectivo año gravable hayan obtenido unos ingresos brutos inferiores a 2.800 UVT (Año 2015: $79.181.000) y hayan poseído un patrimonio líquido inferior a 12.000 UVT (Año 2015: $339.348.000).

• Se ajustó la tabla aplicable para calcular el impuesto.

EMPLEADOS – EL “IMAS”

Definición – Años 2013 y 2014: Toda persona natural residente en el

país cuyos ingresos provengan en un 80% o más de la realización de una de las actividades económicas señaladas específicamente para esta categoría de contribuyentes.

E.T. Artículos 336 al 340.

TRABAJADORES POR CUENTA PROPIA

Aplicación del IMAS – Años 2013 y 2014:Decreto 3032 de 2013 Art. 3.Cumplir la totalidad de las siguientes condiciones: Sus ingresos provienen, en un 80% o más, de la

realización de solo una de las actividades económicas señaladas en el artículo 340 del E.T.

Presta el servicio por su cuenta y riesgo. Su RGA es inferior a 27.000 UVT (Año 2014:

$742.095.000). Su patrimonio líquido declarado en el año anterior

es inferior a 12.000 UVT (Año 2014: $329.820.000)

TRABAJADORES POR CUENTA PROPIA

Definición – Años 2015 y siguientes:Ley 1739 de 2014 Artículo 34.Cumplir la totalidad de las siguientes condiciones en el

año gravable Sus ingresos provienen, en un 80% o más, de la

realización de solo una de las actividades económicas señaladas en el Art. 340 del E.T.

Desarrolla la actividad por su cuenta y riesgo. Su RGA es inferior a 27.000 UVT (Año 2015:

$763.533.000). Su patrimonio líquido declarado en el año anterior es

inferior a 12.000 UVT (año gravable 2015: $339.348.000).

TRABAJADORES POR CUENTA PROPIA

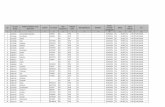

TABLA DE RETENCIÓN – ART. 383 E.T.

TARIFADESDE HASTA M ARGINAL IM PUESTO

0 95 0% 0

> 95 150 19% (Base gravable en UVT - 95 UVT) * 19%

> 150 360 28% (Base gravable en UVT - 150 UVT) * 28% + 10 UVT

> 360 En adelante 33% (Base gravable en UVT - 360 UVT) * 33% + 69 UVT

RANGO

Asalariados

Empleados

No empleado

s

Artículo 383 E.T.

Régimen Ordinari

o

Retención mínima

Artículo 384 E.T.

Régimen Ordinari

oArtículo 383 E.T.

RETENCIÓN EN LA FUENTE

Tabla de retención por pagos laborales

• La Ley 1607 de 2012 modificó el alcance del Art. 383 E.T., pero no cambió la tabla de retención en la fuente.

• Retención que deben practicar quienes efectúen pagos a las personas naturales pertenecientes a la categoría de “empleados” de conformidad con el artículo 329 E.T.

• Pagos recibidos por concepto de pensiones de jubilación, invalidez, vejez, de sobrevivientes y sobre riesgos laborales, de acuerdo con el artículo 206 E. T.

RETENCIÓN EN LA FUENTE

La tabla de retención por pagos laborales aplica:

• A las personas naturales pertenecientes a la categoría de empleados, por concepto de:• Pagos gravables provenientes de una relación laboral.

• Pagos gravables por concepto de pensiones de jubilación, invalidez, vejez, de sobrevivientes y sobre riesgos laborales.

• Pagos o abonos en cuenta gravables, provenientes de relaciones contractuales diferentes (Demandado).

• A las personas naturales que no pertenezcan a la categoría de empleados, con respecto a los pagos provenientes de una relación laboral.

RETENCIÓN EN LA FUENTE

La tabla de retención por pagos laborales no aplica:

• A los pagos o abonos en cuenta por honorarios, comisiones y servicios, hechos a personas naturales que no clasifican como empleados.

• Pagos o abonos en cuenta hechos a contribuyentes que se clasifican como trabajadores por cuenta propia.

RETENCIÓN EN LA FUENTE

Procedimiento No. 1

Ingresos totales del mes( - ) Aportes obligatorios a pensión( - ) Aportes voluntarios a pensión( - ) DeduccionesSubtotal( - ) Renta exenta 25%Base de retenciónValor retención (Procedimiento 1)

Valores

10.500.000

(367.500)(2.000.000)

(2.814.000) 5.318.5001.329.6253.988.875 261.782

PROCEDIMIENTOS DE RETENCIÓN

Tabla de retención en la fuente mínima:

• E.T. Artículo 384: Tabla de retención en la fuente mínima para empleados.

• Aplicable sobre los pagos mensuales o mensualizados (PM) efectuados a las personas naturales que pertenezcan a la categoría de “empleados ”, obligados a presentar declaración del Impuesto de Renta y Complementarios.

• Sobre pagos laborales, y también sobre honorarios, comisiones y servicios.

TABLA DE RETENCIÓN MÍNIMA

Decreto 099 de 2013 Art. 3 Par. 4: Aplicable sobre:

• Pagos efectuados a trabajadores cuyos ingresos provengan de una relación laboral.

• Pagos o abonos en cuenta a trabajadores que presten servicios personales mediante el ejercicio de profesiones liberales, o que presten servicios técnicos, que no requieran utilizar materiales o equipos especializados.

• Que sean empleados, y solo cuando sus ingresos totales en el año anterior sean iguales o superiores a 4.073 UVT. Concepto DIAN No. 19738 de Marzo 21 de 2014: 1.400 UVT.

TABLA DE RETENCIÓN MÍNIMA

Cálculo de la retención:

• Base de retención: Del total del pago mensual o abono en cuenta, solo se restan los aportes al sistema general de seguridad social a cargo del empleado.

• El resultado se ubica en la tabla de retención mínima.

• Los empleados podrán solicitar por escrito al pagador, la aplicación de una tarifa de retención en la fuente superior. El aumento en la tarifa de retención será aplicable a partir del mes siguiente a la solicitud.

TABLA DE RETENCIÓN MÍNIMA

Otros valores a restar:

• Decreto 1070 de 2013 Art. 6: En el caso de ingresos laborales, también se pueden restar:

• Gastos de representación exentos para los funcionarios del sector público, señalados en el Artículo 206 del E.T. Num. 7.

• El exceso del salario básico de oficiales y suboficiales de las fuerzas militares y la policía nacional.

• El pago correspondiente a la licencia de maternidad.

• “Para efectos del cálculo de la retención en la fuente mínima establecida en el Artículo 384 E.T.”

TABLA DE RETENCIÓN MÍNIMA

Ingresos totales del mes( - ) Aportes obligatorios( - ) Aportes voluntarios( - ) DeduccionesSubtotal( - ) Renta exenta 25%Base de retenciónValor retención (UVT)Valor retención (Pesos)

Art 383

10.500 (368)

(2.000)(2.814) 5.318(1.330)3.988 9,52$ 262

Art 384

10.500

(368) - 0 - (294) 9.838 - 0 -9.83815,83 $ 435

Ejemplo No. 1 ($000):

TABLA DE RETENCIÓN MÍNIMA

Ejemplo No. 2 ($000):

Ingresos totales del mesMenos: Aportes obligatorios pensiónMenos: Aportes voluntarios a pensión y/o cuentas AFCMenos: DeduccionesSubtotalMenos: Renta exenta 25%Base de retenciónRetención en la fuente

Art. 383

7.500 (375)

0(1.800)5.325

(1.331)3.994

263

Art. 384

7.500 (375)

0 (300)6.8250

6.825 151

TABLA DE RETENCIÓN MÍNIMA

El contribuyente debe manifestar expresamente:

• Si los ingresos en el año anterior provienen o no de:• De la prestación de servicios de manera personal, o

• Del desarrollo de una actividad económica por cuenta y riesgo del empleador o contratante, o

• De la prestación de servicios personales mediante el ejercicio de profesiones liberales o de la prestación de servicios técnicos que no requieran la utilización de materiales o insumos especializados, o de maquinaria o equipo especializado.

• En proporción igual o superior al 80% del total de los ingresos percibidos en ese periodo fiscal.

INFORMACIÓN

El contribuyente debe manifestar expresamente:

• Si está obligado o no a presentar declaración de renta por el año gravable anterior.

• Si sus ingresos totales en el año gravable inmediatamente anterior superaron o no 4.073 UVT (o 1.400 UVT?).

• Que en el año gravable anterior no desarrolló ninguna de las actividades señaladas en el artículo 340 E.T., o que si la desarrolló no le generó más del 20% de sus ingresos brutos.

• Que durante el año gravable anterior no prestó servicios técnicos que requirieran de materiales o insumos, o maquinaria o equipo especializados, cuyo costo sea mayor al 25% del total de los ingresos percibidos por estos servicios.

INFORMACIÓN

Oportunidad de la información:• Esta información se debe entregar anualmente, a más tardar el 31 de Marzo de cada año.

• Basado en esta información, el agente de retención determina la categoría tributaria de la persona, con efecto a partir del primer pago o abono en cuenta posterior a su entrega.

• Para relaciones laborales o de prestación de servicios nuevas: La información se debe entregar antes del primer pago o abono en cuenta.

• En pagos no laborales: Si no se recibe la información: Se aplica la mayor retención entre Art. 383 y Art. 384.

INFORMACIÓN

Ley 1393 de 2010 Artículo 27 (E.T. Artículo 108)

• Para la procedencia de la deducción por pagos a trabajadores independientes, el contratante deberá verificar la afiliación y el pago de las cotizaciones y aportes a la protección social que le corresponden al contratista según la ley.

• Decreto No. 1070 de 2013 Artículo 3; Decreto 3032 de 2013 Artículo 9.

• Lo anterior aplicará igualmente para el cumplimiento de la obligación de retener, cuando esta proceda.

PAGOS A TRABAJADORES INDEPENDIENTES

Procedencia de la deducción en el impuesto sobre la renta: Pagos a

personas naturales residentes cuyos ingresos no provengan de una relación

laboral.

Empleados No empleados

Se debe verificar que el pago de las contribuciones al sistema de seguridad social esté realizado en debida forma.En relación con los ingresos obtenidos

por los pagos relacionados con el contrato respectivo.

PAGOS A TRABAJADORES INDEPENDIENTES

Problemática: Alcance de la norma ???

Art. 108 E.T.

Procedencia de la deducción por pagos

a trabajadores independientes.

Decretos reglamentarios

Pagos a personas naturales residentes cuyos ingresos no provengan de una relación laboral, por concepto de contratos de prestación de servicios.

PAGOS A TRABAJADORES INDEPENDIENTES

Qué significa “en debida forma”?• Basados en el Decreto No. 1406 de

1999, reglamentario• Base de aportes: El 40% del valor de

los ingresos por honorarios, comisiones o servicios.

• Límite máximo: 25 salarios mínimos mensuales.

• Oportunidad para efectuar los aportes:• Anticipado?• En el mes siguiente?

PAGOS A TRABAJADORES INDEPENDIENTES

Concepto DIAN No. 60032 de Sept. 23 de 2013

• Basados en el Decreto No. 1406 de 1999, reglamentario de la Ley 100 de 1993, es trabajador independiente la persona que no se encuentra vinculada laboralmente a un empleador, mediante contrato de trabajo.

• Para la procedencia de la deducción de los pagos realizados a una persona natural por concepto de servicios de transporte de carga, el contratante deberá verificar la afiliación y el pago de las cotizaciones y aportes a la seguridad social.

PAGOS A TRABAJADORES INDEPENDIENTES

Concepto DIAN No. 72394 de Nov. 13 de 2013

• En pagos realizados a las personas naturales por concepto de prestación de servicios cuya duración sea superior a 3 meses, el contratante deberá verificar la afiliación y el pago de las cotizaciones y aportes a la protección social.

• Las normas no hacen ninguna distinción ni en la forma en que se pacte el servicio, ni en los elementos o maquinaria utilizada para su prestación.

Concepto DIAN No. 82702 de Diciembre 26 de 2013• Solo son deducibles los pagos hechos a

afiliados al régimen contributivo, y no al régimen subsidiado.

PAGOS A TRABAJADORES INDEPENDIENTES

No se exige hacer la verificación• Contratos con duración inferior a 3

meses (Concepto DIAN No. 52431 de 2014).

• Cuando la totalidad de los pagos mensuales sea inferior a un smlmv. (Dec. 3032 de 2013 Art. 9).

• Arriendos de bienes muebles e inmuebles (Conceptos DIAN No. 48258 y 52431 de 2014).

• Ventas de bienes.• Rentas de capital (dividendos,

intereses).

PAGOS A TRABAJADORES INDEPENDIENTES

DeclarantesEstán obligados a declarar todos los contribuyentes del impuesto de renta. (E.T. Art. 591).

Obligación de presentar declaración firmada por contador

Declaración de renta (E. T. Art. 596):• Contribuyentes obligados a llevar

libros de contabilidad.• Patrimonio bruto en el último día del

año gravable, o ingresos brutos del periodo, sean superiores a 100.000 UVT (año gravable 2014 $2.748.500.000).

OBLIGACIÓN DE DECLARAR RENTA

Empleados – Requisitos• Patrimonio bruto el último día del año gravable 2014 que no exceda de 4.500 UVT ($123.683.000).

• Ingresos brutos inferiores a 1.400 UVT ($38.479.000).

• Consumos en el año gravable con tarjeta de crédito no superiores a 2.800 UVT ($76.958.000).

• Compras y consumos en el año gravable no superiores a 2.800 UVT ($76.958.000).

• Consignaciones bancarias, depósitos, inversiones financieras no superiores a 4.500 UVT ($123.683.000).

• No ser responsables del régimen común de IVA.

NO DECLARANTES DE RENTA – AÑO 2014

Trabajadores por cuenta propia• Residentes en el país.• No ser responsables del régimen común de IVA.

• Cuyos ingresos brutos se encuentren debidamente facturados, sobre las cuales se hubiere practicado retención en la fuente, y que provengan en una proporción igual a superior a un 80% de la realización de una de las actividades económicas señaladas para estos contribuyentes.

NO DECLARANTES DE RENTA – AÑO 2014

Trabajadores por cuenta propia – Requisitos• Patrimonio bruto el último día del periodo gravable que no exceda de 4.500 UVT ($123.683.000).

• Ingresos totales del respectivo ejercicio gravable no superiores a 1.400 UVT ($38.479.000).

• Consumos en el año gravable con tarjeta de crédito no superiores a 2.800 UVT ($76.958.000).

• Compras y consumos en el año gravable no superiores a 2.800 UVT ($76.958.000).

• Consignaciones bancarias, depósitos, inversiones financieras no superiores a 4.500 UVT ($123.683.000).

NO DECLARANTES DE RENTA – AÑO 2014

Las demás personas naturales y asimiladas, residentes• Que no se encuentren clasificadas como empleados ni trabajadores por cuenta propia.

• Que no sean responsables del régimen común del IVA.

• Patrimonio bruto el último día del periodo gravable no exceda de 4.500 UVT ($123.683.000).

• Ingresos brutos en el periodo gravable inferiores a 1.400 UVT ($38.479.000).

• Los mismos requisitos relativos a: Consumos con tarjeta de crédito (2.800 UVT); compras y consumos en el año gravable (2.800 UVT); consignaciones bancarias, depósitos, o inversiones financieras (4.500 UVT).

NO DECLARANTES DE RENTA – AÑO 2014

Otros contribuyentes no obligados a declarar (Art. 592)• Personas naturales o jurídicas extranjeras sin residencia o domicilio en Colombia, siempre que todos sus ingresos se hayan sometido a retención en la fuente según artículos 407 a 411 E.T.

• Arts. 407 a 411: Dividendos y participaciones, intereses, comisiones, honorarios, arrendamientos, regalías, servicios personales, explotación de propiedad industrial, servicios técnicos, asistencia técnica, consultoría, explotación de películas cinematográficas y de programas de computador.

• Siempre que no se configure la existencia de un establecimiento permanente (Arts. 20-1 y 20-2 E.T)

NO DECLARANTES DE RENTA – AÑO 2014

Declaración voluntaria del Impuesto de Renta

• Artículo 6 del Estatuto Tributario.• Las personas naturales residentes en el país no obligadas a presentar declaración de renta, pueden presentarla si quieren.

• Estas declaraciones producen efectos legales, y se rigen por todas las normas vigentes en materia del impuesto de renta.

NO DECLARANTES DE RENTA – AÑO 2014